��N��v�X�N�[���������̌��Z�~�i�[�̃��A���ȑ̌����R�~�I|�t�@�C�i���V�����A�J�f�~�[

�u��N��v�X�N�[���v�́A�\�����͂Q���Ԕ��̑̌��w�K��ɂȂ��Ă��܂����A���ۂ͂Q���Ԏ�ł����B�����Ԃ��C�����Ȃ��Ƃ����������S���Ă��������i�j�B

�t�@�C�i���V�����A�J�f�~�[�������}�l�[�Z�~�i�[�u��N��v�X�N�[���v�̑̌��w�K�����u���Ă��܂����I

�R�[�X�̖����t�ɂ���u50��̂��߂́E�E�E�v�B���̔N�ɂȂ�ƒ�N�Ŏd������߂�Ƃ��ɂ����炨��������Ηǂ��̂��A�s���ɂȂ�܂���ˁB�B

�ł��A����ɒǂ��āA�u����������ɍl����������I�v�ƁA�扄���ɂ��Ă�����������̂ł͂Ȃ��ł��傤���H

���̃T�C�g�ł́A�u�����̌��w�K��v��

- ��N��̂����̕s���ɂ��āA�m�肽�����e��������̂��H

- ���i�̔��荞�݂Ƃ��{���ɂȂ��̂��H

�Ȃǂ𒆐S�ɁA�������ۂɎQ���������e�����A���ȑ̌����R�~�Ƃ��ďЉ�����Ǝv���܂��I

�m���Ă���悤�ŁA�m��Ȃ����e�������������̂ŁA���낢��Q�l�ɂȂ�Ǝv���܂��B

����ǂݐi�߂Ă��������ˁB�B�B

50��̂��߂́u��N��v�X�N�[���v�����̌��w�K��̃|�C���g�́H

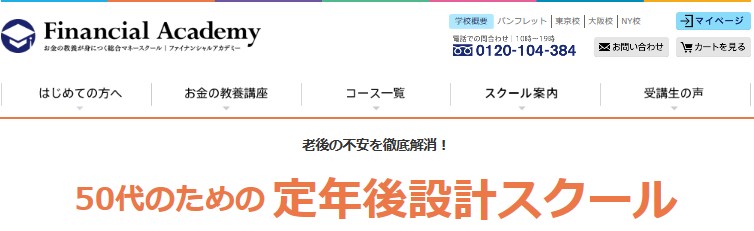

- �u�����̐��w�Z�v�ŗL���ȃt�@�C�i���V�����A�J�f�~�[���J�Â��閳���u��

- ��N��ɕK�v�Ȃ����ɂ��Ċ�{�I�ȍl�����������Ă����B

- �{�X�N�[���̓��e�A�J���L�������A�X�P�W���[���A���ӎ������������Ă����B

�Z�~�i�[�̃e�[�}

50�ŕK�v�Ȃ����̒m���������鉻���Ē�N��̃}�l�[�v�̓��������邱��

| �ꏊ | �����i�V�h�j |

| ���� | 2.5�������ʂɁu4���ԃR�[�X�v������ |

| ���i���U�L�� | �Ȃ� |

| �Q�����T | �E�{�X�N�[���\���݂̍ۂ̊����i�Q�����j���T |

| �\�����̋L������ | �u���O�v�u���[���A�h���X�v�u�����}�K�z�M�L���v�̂� |

����Ȑl�ɂ������߁I |

�E��N��̕s�����Ȃ����������E��N��͖L���ɕ�炵�������E�����̒m����g�ɒ��������� |

>>>�y�����z��N��v�X�N�[���@�̌��w�K��@�\��T�C�g�͂�����

���u���O�v�u���[���A�h���X�v�u�d�b�ԍ��i�g�щj�v�݂̂̓o�^�Ŏ�u�\�ł��B

��������A���A���ȑ̌����R�~���n�߂܂��I

�\���Z�~�i�[�͓��j���̒��B����������x�̂Ŗڊo�߂̓X�b�L���B

�V�h�w�ō~��āA�Z�~�i�[���i�t�@�C�i���V�����A�J�f�~�[�V�h�{�Z�j�Ɍ������܂��B�V�h�w�����5�����x�̋����ł��B

>>>�V�h�w����̓��ē��͂�����

�i�s�c�V�h���̒n�����[�g��ʂ��ĂV�ԏo������o��ƒn�����������͏��Ȃ��čς݂܂��B�J�̂Ƃ��̓I�X�X���ł��B�j

�Z�~�i�[�J�n���Ԃ�10�F00�B

��t��15���O���ƕ������Ă����̂ŁA9�F45���Ƀr����9F�܂ŃG���x�[�^�[�ŏオ��܂��B

���傤�ǁA�X�^�b�t�̕�����t�̏������B�B�B�܂��Ȃ������|����������܂��B

BGM�͎Ⴂ����ɗ��s�����m�y�B�J�[�y���^�[�Y�́uClose to you�v�Ƀz�b�g�����C�����ɂȂ�܂����B

���j���A������������Z�~�i�[�Ƃ����āA�Q���҂͂P�O����B

�܂��A�J�݂���ĊԂ��Ȃ��R�[�X�Ȃ̂Ŏd���Ȃ��̂�������܂���B

���������ł����A�S������l�ł̎Q���̂悤�ł����B

�u�t�́A�t�@�C�i���V�����A�J�f�~�[�F��̐������G����

1966�N���܂�B�T�����[�}�����ォ��s���Y�������n�߁A2014 �N�H�ɓƗ��B

���݂́A�S���e�n�ōs���Z�~�i�[���ŁA����̌o�������Ƃɕs���Y�Ƃ̐������t���������₨���̒m����`���Ă���B

�u�����̒m����g�ɒ����Đl�����ς�����B��N�オ����ɂ͑�����������n�߂邱�Ƃ���I�v�B

�Ƃ̎v���œ��X��������Ă���Ƃ̂��Ƃł��B�u�`�͑傫�Ȑ��A�I���˂������łƂĂ�������₷�������ł���B

�u���j�Y�v�u���q����v�u�V��j�Y�v�u�����V�l�v�u�n�N�����v�u�p���T�C�g�V���O���v�u�V�l�Y���Љ�v�ȂǁA�u��N��Ɋւ��邨���̖��v���Љ���Ƃ��ăN���[�Y�A�b�v����Ă��邪�A����������Εs���������ł���B�B�B

�����̃S�[���́A

�u50�ŕK�v�Ȃ����̒m���������鉻���Ē�N��̃}�l�[�v�̓��������邱�Ɓv

50��ʼn������Ȃ�������Ȃ��u�V�̖���v�̉�������l���Ă����܂��傤�I

�@�ƌv�A�A�Z�܂��A�B���A�C�d���A�D�N���A�E���Y�^�p�A�F����

�Ƃ̘b�ŁA�l���Ȃ���Ȃ�Ȃ��e�[�}�����m�ɂȂ�܂����B

�ȉ��A��N��́u�V�̖��v�����ɁA�ǂ�����M�������ނɐ�������܂��B

���ȉ��A�ꕔ�l�^�o�����Ȃ��悤�ɁA�����āi�@�@�j�ɂ��Ă��܂��i�j

�u�@�ƌv�v�ł́A

��N�܂łɁi�@�@�j���~�͖{���ɕK�v���H

60�`85�܂łɕK�v�ȍŒ���̂����ƁA���̊Ԃɂ��炦��N���̍����i�@�@�j���~���邩�ǂ����H�𐔎����g���ċ�̓I�Ȑ���������܂����B

- �x�o�i�Z����A�H��A�������M��A������A���A�����E�E�E�j

- �����i�N������60�`85�j

50�Œ�N��̂����̏������ł��Ă���l�́i�@�j%�B60�ɓ������������Ɓi�@�j%�B�B

����2�̐����A�قړ����B�u�������Ⴂ�邯�ǎn�߂��Ȃ��B�B�B�v�̂������Ƃ̂��b�B

��̓I�Ȑ������g���āA�u�x�o-�����v���i�@�@�j���~�ɂȂ邩�ǂ���������B���ڂ��Ƃɐ������������ꂽ�̂ŃC���[�W���N���܂�����B

�u�A�Z�܂��v�ł́A

�Z������Ăǂꂭ�炢������́H

���݂Ȃ疈���i�@�j���K�v�B��10���Ƃ��āA10���~12�����~25�N?3000���~�]�v�ɂ�����i����3000���~�͇@�ɂ͊܂܂�Ă��Ȃ��j�B

�����ł��A�ꌬ�ƂȂ�i�@�j�̃��t�H�[����p�ɕ��ρi�@�j���~�B�}���V�����ł�����I�Ɂi�@�@�j���K�v�B

�Z��[���̌J��グ�ԍς��邩���Ȃ����H

��������

�J�グ�ԍς���F2500���~���ꊇ�ԍ�

�J�グ�ԍςȂ��F2500���~�������0.6%�Ŗ����ԍ�

| �����b�g | �f�����b�g | |

|---|---|---|

| �J�グ�ԍς��� |

�E�c���Ȃ��E�������S���Ȃ� |

2500���~���茳�ɂȂ� |

| �J�グ�ԍςȂ� |

�E2500���~���茳�ɂ����E�i�@�j������ |

����150���~������ |

����͈ӊO�Ȍ��ʁI

���ʂ́u�J�グ�ԍς��i�@�@�j�ׂ��I�v���Ďv���܂���ˁB

�ł��A�������Ⴂ���A2500���~���茳�ɂ����āA�i�@�j���c���������L�����Ƃ����l�������I

�i�@�@�j�ɂ���Ď��ׂ����@���Ⴄ�B�Ƃ̘b

�u�B���v�ł́A

���͎����Ƃ͊W�Ȃ��I�Ƃ����l���������A50��ň�C�Ɍ�������тт�B

- ���ω����ԁi�@�@�j�N�B

- ����p �F �ꎞ���i�@�@�j���~�A���z�i�@�@�j���~

�K�v�ȋ��z�́i�@�@�j���~�B��엣�E�҂��i�@�@�j�l����

�����̉��ɔ����A��Õی��ɓ����������ǂ����H

�ȉ��A��ʓI�Ȉ�Õی����ɉ��������܂����B

| ���� | �ő�ł��炦�邨�� | �����ی����i50��~80�j |

|---|---|---|

|

��Õی�

�������� �E���@�@5000�~/��

�E�ꎞ���@10���~

�E�ی����@4000�~/��

�v40���̕ۏႪ3��܂Ŏ� |

�i�@�@�j�� |

�i�@�@�j�� |

�i���j�v�Z�ł����Ⴂ�܂��ˁi�j�B

����������I�ő�Łi�@�j���������A�i�@�j�����̕��������I

�܂��A�ی��������炤�ɂ́A���낢��i�@�j������Ƃ̂��ƁB�i�@�j�Ȃ��ꍇ���B�B�B

�Ȃ�A�ی��ɓ��炸�Ɂi�@�@�j���Ă��������ǂ��H�Ƃ̘b���B�B�B

�u�C�d���v�ł́A

���������郁���b�g�ƃf�����b�g�́H

�u��N��̓��������l����v�Ƃ����b�B

��N��Ɏd�������闝�R�́A�i�@�@�j��52%�B�i�@�@�j��12%�B�i�@�@�j��10%�B

| �����b�g |

�E�i�@�j�N���̎z�������� -�i�@�j�N��40�N�ɒB���Ă��Ȃ��l�̓J�E���g�����B

�E�i�@�j�ی��ɉ����ł��� -�i�@�@�j�ی����x���ی����������B

�E�����̈��� |

|---|---|

| �f�����b�g |

�E�����Ɓi�@�j�N���̎z������ -60�`64�܂ł́A���z�i�@�j���~�i�N�i�@�@�j���~�j�������̔��z���J�b�g

���၄ 60�`64�i65�Έȍ~�Ɏx������N���Ɉȉ��̉e������j

�y���z30���i���^�j+10���i�N���j��40���B�i40���|28���j��2���i�@�@�j���~�J�b�g

�y���z������0.6%�B30���~12�����~5�N�~0.6%��12�������i�@�@�j�~�v���X |

�u�����ƔN���̎z������v�Ȃ�čl�������Ƃ��Ȃ������̂ŁA���̎d�g�݂��������������ł������b�゠��I���Ďv���܂����B

�u�D�N���v�ł́A

�N��������̂͂��H�J�グ�x���A�J�����x�����ē��Ȃ́H

�N�������炦��̂͌���65�ł����A�J�グ�x���Łi�@�j����A�܂��J�����x���Łi�@�j������炤���Ƃ��ł�����Ă����m�ł����H�Ƃ����u�t����̓��������B

����������B�B�B

- �J�グ�x���́A65���1�����������閈�Ɂi�@�j%���z

- �J�����x���́B65���1�����x�����閈�Ɂi�@�j%���z

85�܂Ŏ���Ƃ��āA�u�W���v�u�J�グ�v�u�J�����v�Ŕ�r�B

���������v�w�Q�l�ŔN��14.5���~/��

| �W�� |

�E65�`85�� 14.5�� �~ 12���� �~ 20�N = 3480���~ |

|---|---|

| �J�グ�x�� |

�E60�`85�� (14.5���~�i�@�j���j�~ 12���� �~ 25�N = �i�@�@�j���~ |

| �J�����x�� |

�E70�`85�� (14.5���~�i�@�j���j�~ 12���� �~ 15�N = �i�@�@�j���~ |

85�܂Ő�����Ƃ���A���z�́i�@�@�j�x���������I

�ł��A�����I�Ԑl�́i�@�j�܂ŔN�������炤�K�v���Ȃ��Ƃ������ƂȂ̂ŁA�t�Ɂi�@�@�j�x���ł�������z���^�p����Ƃ����l��������B

1%�ȏ�ʼn^�p����Ȃ�A�����n�߂Ă��i�@�j�B

�l��������B�B�B�Ƃ̂��ƁB

���`��B�����[���B

�u�E���Y�^�p�v�ł́A

��N��̎��Y�^�p���@���ĉ����œK�H

�Ⴂ�����̗͑͂͂��邪�m�́A�����͂͂Ȃ��B����A50��ɂȂ�Ƃ��̋t�B���́i�@�j�i�@�j���������I�Ƃ����b�B

�،������i�t�@���h�j�ł́i�@�j�����������Ƃ���B�i�@�j�̍����t�@���h�f�B���f�ޗ��́i�@�j�i�@�j�B�萔�����܂߂��i�@�j���́B���Y�����ɂ�����i�@�@�j���@�B

�t�@���h�̒��Ől�C�Ȃ̂́i�@�@�@�j�t�@���h�B1997�N���猻�݂܂�20�N�Łi�@�j�{�ɂȂ��Ă���B

�����Ƒ��₵�����l�́A�t�@���h�ł͂Ȃ��A�i�@�j�A�i�@�j�A�s���Y�Ȃǂ��A���Ƃ����b�ł����B

���̘b�ŁA�l�I�ɋ����[�������̂́A��s��،���Ђł悭��`����Ă���i�@�@�@�j�v�����̘b�B

�ސE�������������ɁA�u�i�@�j�a���Ɓi�@�j���Z�b�g�ł�����a����Ɨ�������������v�Ƃ����v�����ł����A�i�@�j�̎萔���������̂ő����܂���I�Ƃ������̂ł����B

���낻��ސE�ŁA�ސE�����ǂ����悤���H�ƍl���Ă�����́u�K���v�ł��B

�u�F�����v�ł́A

�����ł͂ǂꂭ�炢������̂��H

�����ł̃n�[�h�����A2014�N����Ⴍ�Ȃ����B���݂́i�@�j�l��1�l�͑ΏۂɂȂ��Ă���B���l���ł͂Ȃ��B

- �����O�́A5000��+�i1000���~�@�葊���l�j

- ������́A3000��+�i 600���~�@�葊���l�j

�܂��A�ƒ�ٔ����̈�Y�����������k�����́A�z���傫���l�����łȂ��A1000���ȉ��̐l�������Ƃ̘b�B

�u�����͊W�Ȃ��v�ł͍ς܂���Ȃ��B

1000���~�ȉ��Ȃ�Ό����I�ł���ˁB�B�B����������ł����B

�����Đ��O���^�̘b������܂����B�i�@�j�g���������Ȃ̂́A

- �v�w�Ԃ́i�@�@�j�s���Y�̑��^

- �q�Ƒ��ւ́i�@�@�j�����̈ꊇ���^

�m���Ă���ƒm��Ȃ��̂ł͑�Ⴂ�Ɗ����܂����B

�Ō�ɖ{�R�[�X�̈ē����B�B�B

�̌��w�K��ł́u�V�̖��v�̂��ꂼ��̒�����A�P���j���[���`���C�X���ėv�_���������܂������A�{�X�N�[���ł͈ȉ��̂W�e�[�}�Q�S���j���[���w�ׂ�Ƃ̂��ƁB

�ŒZ�R�����Ŋw�K�ł���悤�ɂȂ��Ă���Ƃ̂��b�ł����iWEB��u�A������u�R�[�X����j�B

1�@�ƌv�E�}�l�[�v�����i�R���j���[�j

2�@���I�N���E�����N���i�R���j���[�j

3�@�d���Ɛ��������i�R���j���[�j

4�@�V��̏Z�܂��i�R���j���[�j

5�@���Y�^�p�i�R���j���[�j

6�@��ÁE���i�R���j���[�j

7�@�����E�I���i�R���j���[�j

8�@��N��v�i�R���j���[�j

�̌��w�K��ɎQ������ƁA�{�X�N�[��2�����̓��T������܂��B

���낢���������܂������A�{�X�N�[���ւ̎Q�������̕��͋C�͈����܂���ł����B

���S�����������B

���{�X�N�[���Ɍ����Ă���l��

- ��N��̐����v���g�����鉻�h������

- ������e�̈�Â���ɂ����邨�����S�z

- ��N������������������Ďd�����Ɏ��g�݂���

- ���₩�ŖL���Ȓ�N��̐�����z������

- �N���E�ی��E�ŋ��E���Y�^�p�Ȃǂ́A�������m����g�ɂ�����

- ��N��ɕK�v�Ȃ����̒m���̂��ׂĂ��܂Ƃ߂Ċw�т����l

�u��N��v�Z�~�i�[�v�����̌��w�K��ɎQ�����Ă̊��z�́H

��N��̂����̂��Ƃ��āA�扄���ɂ��Ă��܂������A�m��Ȃ����Ƃ������A�ڂ���E���R�̘b�����������ł��ˁB

�u���܂Ő����邩������Ȃ��v�u�����炨���̒m�����K�{�v���ƒɊ����܂����B

�u��N��̐������������ł�����Ɛv���ĕ���ł��������I�v�Ƃ������ɂ͍œK�ȃZ�~�i�[���Ǝv���܂��B�B�B

�{�X�N�[�����l���Ă���l�͂������A�����łȂ������u�̌��w�K��v�����ŁA���낢�덡��̋C�Â���^���Ă���܂��B

�A�蓹�ɂ͒�N��̓����X�`�b�ƌ����Ă��܂���I

�扄���ɂ��Ă�����N���𑁂��n�߂����I�Ƃ������́A��u����Ă݂Ă͂������ł��傤���H

>>>�y�����z��N��v�X�N�[���@�̌��w�K��@�\��T�C�g�͂�����

�u��N��v�X�N�[���v�����̌��w�K��̗\��B�\���͂ǂ�����́H

�\��菇���Љ�܂��B�@�ȉ��菇�ɉ����ē��͂��Ă����Α��v�ł��B�B

�ȉ�����A�t�@�C�i���V�����A�J�f�~�[�̃T�C�g�Ɉڂ�܂��B

>>>�y�����z��N��v�X�N�[���@�̌��w�K��@�\��T�C�g�͂�����

�ȉ��̉�ʂ��o�Ă��܂��̂ŁA���ɃX�N���[�����Ă����܂��B

�u�����̌��w�K���\��v���N���b�N���邩�A�X�ɃX�N���[���𑱂��܂��B

�J�Ïꏊ��I�����܂��B

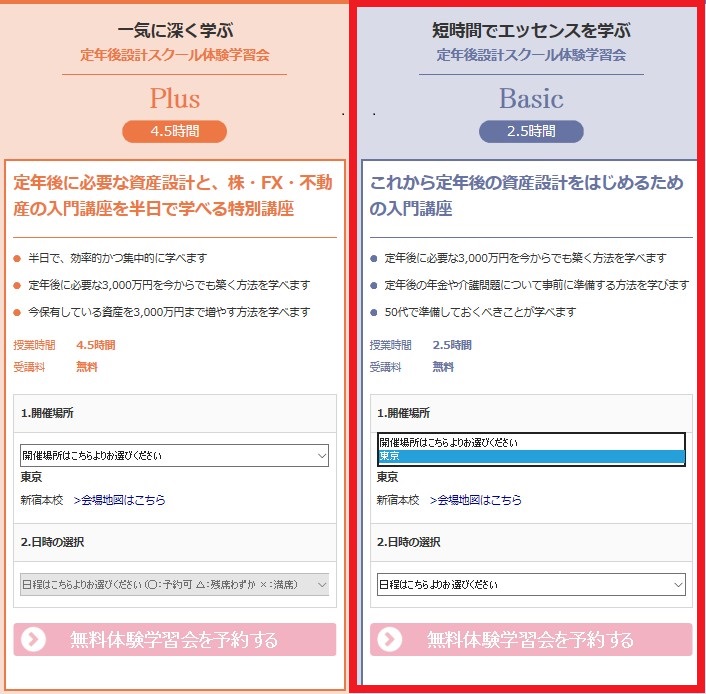

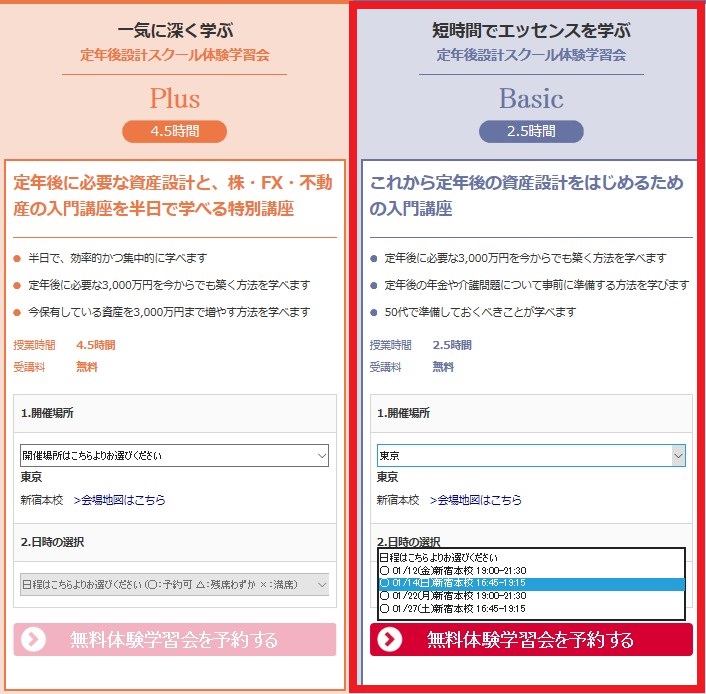

�ȉ��̉�ʂ�����܂��B�R�[�X��4���Ԃ�1.5���ԃR�[�X������܂��B�����ł͉E����2.5���ԃR�[�X�i���ۂ�2���Ԏ�ł��j��I�������Ɖ��肵�Đi�߂܂��B

�ꏊ�A�����A�\������̗��ɂȂ�܂��B�܂��ꏊ�̍��ڂ��v���_�E���őI�т܂��B

�i���j�ȉ��A������I�Ƃ��Ęb��i�߂܂��B

������I�����܂��B

���ɋ����A�����̍��ڂ��v���_�E���őI�т܂��B

���͍��ڂ��m�F���A�u�����̌��w�K���\��v���N���b�N���܂��B

������N���b�N���Ă��A�܂��\��ɂȂ�܂���̂ň��S���Ă��������i�܂����O����͂��Ă��܂���j�B�i�j

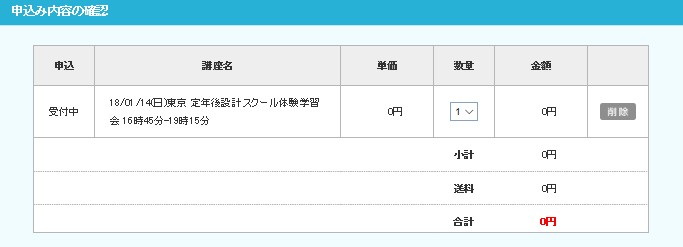

���e���m�F���܂��B

�m�F��ʂ��o�Ă��܂��B�����}�l�[�Z�~�i�[�i�̌��w�K��j�Ȃ̂Łu�O�~�v�ƂȂ��Ă��邱�ƁA�܂��u�����v�u�����v���m�F���܂��B

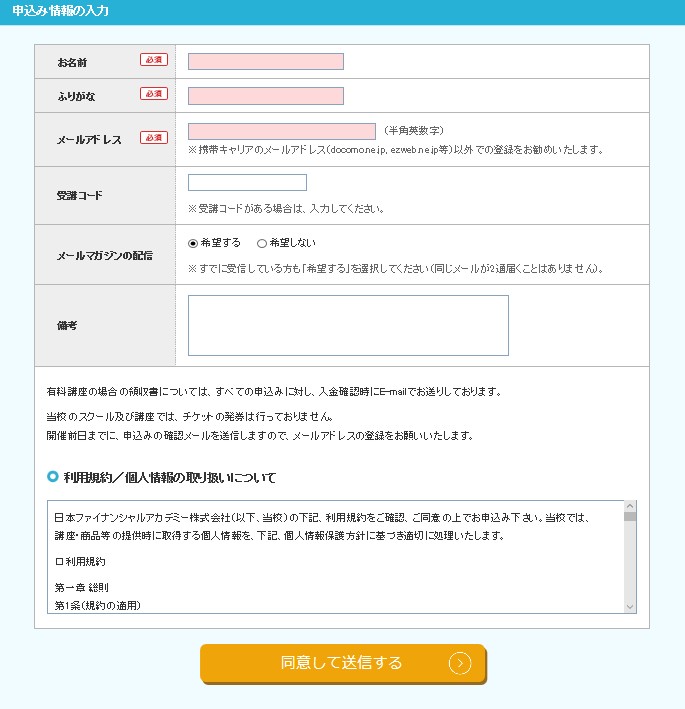

���ɃX�N���[�����܂��B

�u���O�v�u�ӂ肪�ȁv�u���[���A�h���X�v�u�����}�K�̗L���v����͂��܂��B�l���̓��͂͂��ꂾ���ł��B���p�K�蓙���m�F������u���ӂ��đ��M����v���N���b�N���܂��B

����ŗ\���ł��B�����ɓ��͂������[���A�h���X�Ɂu�m�F���[���v���ԐM����܂��̂ŁA�m�F���Ă��������B

��N��̕s������菜�������Ƃ������͂�����i���j

>>>�y�����z��N��v�X�N�[���@�̌��w�K��@�\��T�C�g�͂�����

��N��̐v�̑O�ɁA�܂��u�����̋��{�A��b�v������������́A�ȉ��̑̌����R�~���Q�l�ɂ��Ă��������B

>>>�t�@�C�i���V�����A�J�f�~�[�y�����z�����̋��{�u���̌����|�I

>>>�����}�l�[�Z�~�i�[�������߂R�I�I

�֘A�y�[�W

- �t�@�C�i���V�����A�J�f�~�[�������̋��{�u���̃��A���ȑ̌����R�~�I

- �t�@�C�i���V�����A�J�f�~�[�̖����}�l�[�Z�~�i�[�u�����̋��{�u���v�ɍs���Ă��܂����B�u�ǂ�ȓ��e�Ȃ̂��H�v�u�{���ɏ��i���U�Ƃ��Ȃ��̂��H�v�u�C�y�ɎQ���ł���̂��H�v�ȂǁA�Q�����Ȃ���킩��Ȃ��������A����������R�~�Ƃ��ďЉ�܂��B

- ���������X�N�[���������̌��w�K��̃��A���ȑ̌����R�~�I

- �t�@�C�i���V�����A�J�f�~�[�̖����}�l�[�Z�~�i�[�u���������X�N�[���v�����̌��w�K��ɍs���Ă��܂����B�u�ǂ�ȓ��e�Ȃ̂��H�v�u�{���ɏ��i���U�Ƃ��Ȃ��̂��H�v�u�C�y�ɎQ���ł���̂��H�v�ȂǁA�Q�����Ȃ���킩��Ȃ��������A����������R�~�Ƃ��ďЉ�܂��B

- �O��FX�X�N�[���������̌��w�K��̃��A���ȑ̌����R�~�I

- �t�@�C�i���V�����A�J�f�~�[�̖����}�l�[�Z�~�i�[�u�O��FX�X�N�[���v�����̌��w�K��ɍs���Ă��܂����B�u�ǂ�ȓ��e�Ȃ̂��H�v�u�{���ɏ��i���U�Ƃ��Ȃ��̂��H�v�u�C�y�ɎQ���ł���̂��H�v�ȂǁA�Q�����Ȃ���킩��Ȃ��������A����������R�~�Ƃ��ďЉ�܂��B

- �s���Y�����X�N�[���������̌��w�K��̃��A���ȑ̌����R�~�I

- �t�@�C�i���V�����A�J�f�~�[�̖����}�l�[�Z�~�i�[�u�s���Y�����X�N�[���v�����̌��w�K��ɎQ�����Ă��܂����B�u�ǂ�ȓ��e�Ȃ̂��H�v�u�{���ɏ��i���U�Ƃ��Ȃ��̂��H�v�u�C�y�ɎQ���ł���̂��H�v�ȂǁA�Q�����Ȃ���킩��Ȃ��������A����������R�~�Ƃ��ďЉ�܂��B